2022年07月28日

ドットコムバブルの再来:淘汰される不振企業と、強固な市場形成のプロセス

ペ・ソンウ

少し異なるバブルの様相、その要因は「認識の変化」

「インターネットが世界を変える」

ゴールドバンク(Goldbank)は、インターネット広告を閲覧すれば報酬を支払うというモデルで株価が50倍に急騰した企業であり、

セロム技術(Serome Technology)は、無料インターネット電話サービスで株価が150倍に高騰した企業です。

しかし、これらは赤字企業であり、現在はその痕跡すら残っていません。

暗号資産(仮想通貨)も、市場規模の推移こそ多少異なりますが、当時の様相と酷似しています。

一般に「ハイマン・ミンスキー・モデル」として誤認されている、ジャン=ポール・ロドリグ教授の「資産価格バブルの進行段階」を確認してみると、

現在の暗号資産市場よりも、2018年の市場価格の方が(モデルと)類似した動きを見せていました。それゆえ、2018年当時の高値に迫っていた2021年の状況は衝撃的なものでした。

誰もが「バブルだ」と叫んでいた価格水準を、いとも簡単に超えてしまったからです。

たとえ市場に潤沢な資金が供給されていたとはいえ、またモデルはあくまでモデルに過ぎないと考えたとしても、誰もがバブルだと評価する価格をわずか3年で更新することは、決して容易なことではありません。

2018年には新たな資産として、そして現在では新たな市場として認識されているようです。

以前はビットコインも金(ゴールド)やコモディティのように、キャピタルゲイン(売買差益)が狙えるため魅力的だという認識が支配的でしたが、最近では様々な技術や用語、理解が難しい各種プラットフォームが登場している様相です。

こうした変化を考慮すれば、二度にわたる大きなバブル現象も理解できるようになります。

当初はキャピタルゲインを狙った資金流入であり、チューリップ・バブルと似ていましたが、現在は技術発展への期待感という点で、ドットコムバブル以降のITと類似しています。

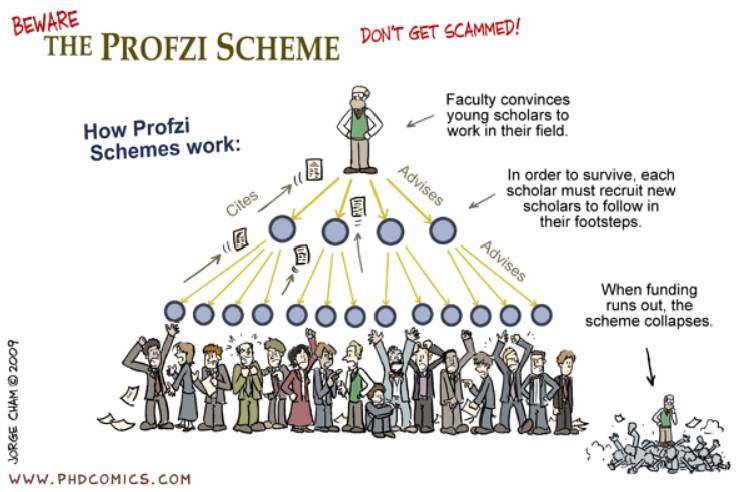

これと似て非なる点は、市場規模に対して企業が順調に成長していないということです。

ドットコムバブル以降、GoogleやAmazonといった企業がその実力を証明することでIT市場が成長したのに対し、

暗号資産市場はすでに巨大な規模を誇るものの、企業はその実力を証明できていません。

ここから得られる示唆は、もはや価格だけでバブルを判断してはならないということです。

ビットコイン価格が大幅に下落したからといってバブルが崩壊したわけではなく、同時にバブルが崩壊したからといって必ずしもビットコイン価格が下落するとは限りません。また、

現在のビットコイン価格は大幅に下落していますが、そのエコシステムは一度崩壊してしまう可能性が極めて高いと言えます。

不健全なクリプト企業たち

最近では、企業のように見える「類似企業」が数多く存在しています。

価値を一晩にしてゼロにしてしまう構造に依存する企業から、個人情報を売買するために設立された企業まで、直接的な損害をもたらす企業が存在します。

デジタル世界における仮想の土地を所有するよう煽る企業も存在します。

彼らは、データの中こそが新しい地球であり、新しいソウルであると主張します。

これは以前流行した「月の土地の権利書」や、名もなき小国の伯爵位を金銭で購入することと酷似しています。

仮想の地球の中で仮想の江南(カンナム)を所有すれば、気分は高揚するかもしれません。しかし、その目的が気晴らしではなく売買差益(キャピタルゲイン)にあるならば、価格は非合理的な動きを見せ、それによって被害を被る人々が必然的に現れることになります。

ゴリラのキャラクターで有名なMeta Kongzもまた、最近新世界(Shinsegae)だけでなく現代自動車、GSリテールとも協業する動きを見せましたが、

現在Meta Kongzは、子会社通貨(MCKコイン)の無分別な発行、経営陣による高額な法人車両(2億ウォン以上)の購入、コミュニティ管理者アカウントのハッキングなどにより、顧客からの信頼を失いつつあります。

新世界のような既存の大企業は、あくまでNFTをマーケティング目的でのみ活用している状況です。

既存の商品券が持つ価値に対し、実験的にNFTの知名度を利用しただけであり、NFT自体に価値を付与して何か新しいことを試みている状況ではないためです。

「私たちにも稼がせてくれ」という必死の訴え、政府は懸念

現在、日本の暗号資産企業は政府に税率の引き下げを求めています。

日本は現在、未実現利益を含む暗号資産の保有益に対して30%の法人税を課しており、

業界は「短期売買目的ではない保有に対して減税を行わなければ、日本のクリプト市場の成長は難しいだろう」と訴えている状況です。

唐突に日本が取り上げられた理由は、日本は暗号資産に本気だからです。

韓国人が盛んに裁定取引(アービトラージ)ばかりしていた頃、日本ではすでにクリプトゲームが流行しており、米国でさえ、いわゆるNerd(オタク)たちの専有物でした。

本気で取り組むこれらの国々は、自国で定着できる環境を整えてくれないため、企業は離れ始めています。

企業にとっては、より良い環境の国へと移転するのは当然であり、そうした好環境を提供する国は、本気で取り組む企業が増えるほどクリプト強国となります。

「分散型金融(DeFi)は未来の一部となるだろう」

その好環境を提供する国とは、シンガポールです。

2020年1月からシンガポールは暗号資産に対する税金を免除すると同時に、

ブロックチェーン技術の開発や暗号資産に対して支持を表明しているシンガポール金融管理局(MAS)など、

暗号資産関連企業にとっては天国のような場所です。

これに伴い、シンガポールに本社を置く日本企業が増加傾向にあり、韓国も同様の道を歩んでいます。

これほどクリプトに好意的なシンガポールにも、懸念事項があります。

消費者保護、マネーロンダリング、金融安定性です。

米国も同様の考えを持っています。

6月に発表された「責任ある金融革新法(Responsible Financial Innovation Act)」によると、

資産を発行する企業の行動によって価値が決まる特徴があるものの、債券のように企業に対して金銭的な影響力を行使できない資産を「付随資産(Ancillary Assets)」と定義し、

つまり商品先物取引委員会(CFTC)の管轄となり、証券として分類される場合は米国証券取引委員会(SEC)の管轄となります。

これら二つの機関が持つ一つの目的は、消費者および投資家の保護です。

暗号資産を否定的に見ているわけではありません。彼らは米国成人の20%が暗号資産を保有しているという調査結果を挙げ、「消費者保護に注力すべきだ」と発言しているからです。

そのため、当面は個人投資家への課税徴収よりも、企業に対する規制が制定されることになり、

企業に対する規制は、消費者に直接的な影響を与えうる項目である上場、企業の財政状態、相場操縦、準備金などを中心に制定されるでしょう。

各国はDeFi市場に存在する不良企業を排除する方向性を持つことになるでしょう。

そして、この過程で多くの企業が淘汰されることになります。

結局のところ、破綻すべき企業が少し早く破綻するだけのことですが、こうした企業の崩壊による波紋はアーリーアダプターにも影響を与えるため、クリプト業界のサービスや製品には特に注意が必要な時期です。

周囲にそのような消費者や投資家がいるなら、一言アドバイスしてあげるのも悪くないでしょう。

余談ですが、現在韓国は

暗号資産に対する課税を2025年1月1日から施行し、250万ウォンの基本控除を適用した所得に対して20%の税率で分離課税することを計画していますが、

10月に発表される米国の暗号資産関連規制報告書を参考に、本格的な立法の準備を進める計画です。

今回の10月の立法が課税よりも企業規制に焦点が当てられると推定されるため、課税開始日が早まったり税率が上がったりすることはないと見られます。

ニュースレター

オリジナルコンテンツ、ニュースレター、特別イベントに関する最新情報をいち早くお届けします。