해리 덴트의 엔비디아 98% 대폭락 경고, 사실일까?

미국의 뉴스 채널 Fox Business에서 미국 증시, 엔비디아, 부동산이 언급되며 큰 하락이 예상된다는 인터뷰가 10일 공개되었습니다. 엔비디아는 98% 하락하고 나스닥은 92% 하락할 것이라며, 다소 믿기지 않는 충격적인 내용입니다.

실제로 해당 인터뷰는 국내의 각종 언론사에도 게재되며 이목을 끄는 중입니다.

Harry Dent

엔비디아 98% 폭락 예고의 주인공, Harry Dent

Harry Dent는 “HS Dent Investment Management”자산운용사를 창업한 미국 경제지 저술가입니다.

그의 저서로는:

1993년 “Great Boom Ahead: Your Guide to Personal & Business Profit in the New Era of Prosperity”

2009년 “The Great Depression Ahead: How to Prosper in the Crash Following the Greatest Boom in History”

2012년 ”The Great Crash Ahead: Strategies for a World Turned Upside Down”

Great Boom Ahead, Great Depression Ahead, Great Crash Ahead…

이 외에 다른 저서들도 있지만 전반적으로 암울한 미래 이야기를 좋아하는 성향임을 알 수 있습니다.

“If I’m wrong this time, I’ll quit”

“내가 이번에도 틀린다면 관두겠습니다.”

Harry Dent는 올해 초에도 다른 뉴스 채널인 Kitco에서 폭락을 예고한 적 있는데요,

해당 인터뷰가 업로드 된 유튜브를 확인해보면 비아냥거리는 댓글이 빈번히 보입니다.

“리세션이 총 3번 오는 동안 그는 40번을 예측했습니다.”

1월 달에 폭락을 예고하고 틀렸으면서 아직 관두지 않은 것일까요, 아니면 정말 중요한 내용이기 때문에 Kitco와의 인터뷰 이후 Fox Business에서 한번 더 우려를 표한 것일까요?

이번 글에서는 두 인터뷰 내용을 비교해보면서 그가 우려하고 있는 부분은 무엇인지, 번복된 주장은 없는지 알아보도록 하겠습니다.

미래 예측이 맞고 틀리고를 떠나서, 어떤 관점 때문에 이토록 극단적인 수치가 나온 것인지 궁금하기 때문입니다.

올해 말까지 주식시장 반토막 예고, 부동산도 피해가지 못해

Harry Dent의 1월 달 인터뷰 내용을 살펴보면, 주식 시장은 2024년 말까지 50% 이상의 하락을 겪을 것이라 설명합니다.

주식 시장은 총 3번의 하락을 겪을 예정인데:

첫 번째 하락 파동은 이미 겪은 - 2022년 나스닥이 38% 하락하고 S&P500이 28% 하락했던 모습,

두 번째 하락 파동이 올해 말까지 발생할 것으로 예상되는 나스닥의 50% 하락과 S&P500의 60% 하락,

그리고 그 이후에 세 번째 하락 파동이 올 것이나, 대부분의 피해는 두 번째 파동 - 즉 올해 말에 발생할 것이라 경고했습니다.

부동산도 하락을 피해가지 못할 것이라고 설명했습니다. 그는 “2006년부터 2012년까지 6년에 걸쳐 평균 주택 가격이 34% 하락하고 이를 회복하는데 6년이 걸렸다.”며,

이번에는 이보다 더 심한 수치인 50%까지 하락할 수 있다고 전망했습니다.

경제 침체는 필요한 것, 민간 부채 우려 돼

"they see recessions as a bad thing…”

“그들은 리세션이 안 좋은 것이라고 생각합니다”

2024년 1월 Kitco와의 인터뷰에서 Harry Dent는 중앙은행의 ‘실패를 두려워하는 모습’을 지적합니다.

자본주의는 실패를 겪는 것이 올바른 성장 방향이나, 중앙은행의 과한 부양책은 이를 방해하는 행동이라는 설명입니다.

Harry Dent는 1982년 시작된 베이비붐 세대 소비 트렌드가 2007년까지 증가하다 정점을 찍고 경제 악화가 찾아온 시점에 빗대어 설명했습니다.

“2008~2009년 당시 패닉에 빠져 돈을 찍어냈고 1조 달러의 자금 투입이 경제를 부양 시킬 것이라 기대했지만, 그 부양책은 기대를 저버리는 결과로 이어졌다.”

“이후 정부는 15년 동안 27.2조 달러에 이르는 부양책으로 경기를 부양하려 했다.”

이러한 강한 부양책으로 인해 공공 및 민간 부채 비율이 사상 최고치를 기록하고 있으며, 민간 부채는 공공 부채의 3배에 달한다며 민간 부채의 위험성을 우려, 정부가 수입보다 더 많이 지출하는 방식으로는 경제 문제를 해결할 수 없다고 경고했습니다.

현 시점 가장 안전한 투자처는? 2008년에도 올랐다! 국채

"the 10 and 30-year treasury bonds went up 40 to 50% in late 2008 when everything including gold finally went down.”

“2008년 금을 포함한 모든 자산군이 하락했을 때, 10년 및 30년 만기 국채는 40 ~ 50% 상승했었습니다.”

Kitco의 기자가 현 시점 가장 안전한 투자처에 대해 묻자, Harry Dent는 2008년 하락 당시 상승세를 보였던 10년, 30년 만기 국채를 골랐습니다. 금조차 하락했을 때를 예시로 드는 것을 보아 그가 예상하고 있는 폭락은 2008년보다 심한 것일지도 모르겠습니다.

하락의 시작은 비트코인, 주식은 이를 따라갈 것

"If Bitcoin breaks down like below 40, that's a sign that we're probably going into another wave down and then stocks have to follow."

“만약 비트코인이 4만 달러 쯤 아래로 돌파하면, 그것은 우리가 또 다른 하락 파동을 겪게 된다는 신호이며 주식 시장은 이를 따라갈 것입니다.”

이에 이어 Harry Dent는 정부의 부양책은 정점에 다다랐다며 조만간 큰 하락 파동이 올 예정인데, 이 하락의 시작를 알리는 신호로 ‘비트코인’을 언급했습니다.

그가 비트코인이 중요한 신호임을 설명하기 위해 다음과 같은 이유를 들었습니다.

비트코인은 현재 금융자산의 구조를 변화시키고 있으며, 디지털화라는 신흥 산업의 선두주자이자 리더가 비트코인이기 때문에 전체 시장의 방향성을 선행하는 지표로 사용될 수 있다.

현재 비트코인은 아마존과 같은 기술 기업들의 1990 ~ 2000 초반 기술 버블 당시의 움직임과 유사한 패턴을 보이고 있다.

이러한 이유로 비트코인이 4만 달러 아래로 떨어지는 것이 첫 번째 신호, 이후 주식이 하락하면서 나스닥 지수가 10,088아래로 떨어지는 것이 두 번째 신호라고 설명합니다.

1월 19일 인터뷰 당시 비트코인은 4.1만 달러, 나스닥 지수는 15,310

6월 21일 현재 현재 비트코인은 6.5만 달러, 나스닥 지수는 17,721

잉? 거꾸로 갔습니다.

정말 폭락한다니까요? 이건 인위적인 버블입니다!

2024년 6월 Fox Business와의 인터뷰로 다시 돌아오겠습니다.

Harry Dent의 해당 인터뷰에서: 코로나 이후 정부의 부양책으로 14년 간 조성된 인위적인 버블과 인플레이션을 지적, 부동산 또한 50% 하락할 것이며 주식 시장에서 자산을 빼고 장기 국채를 사는 것을 권고하는 모습은 1월 인터뷰와 크게 다른 점이 없는 모습입니다.

1월 인터뷰와 달라진 대목 두 가지는:

비트코인을 선행지표로 활용할 수 있다는 언급이 없음

언급하는 주식시장의 하락 폭이 더 늘어남

"I think we're going to see the S&P go down 86% from the top, and the Nasdaq 92%. A hero stock like Nvidia, as good as it is, and it is a great company, [goes] down 98%. Boy, this is over,"

"저는 S&P500 지수가 최고점에서 86% 하락하고, 나스닥 지수는 92% 하락할 것으로 봅니다. 엔비디아와 같이 시장을 주도한 주식은, 좋은 기업임에도 불구하고 98% 하락할 것입니다. 정말 이건 끝난 겁니다."

해당 인터뷰에서 Harry Dent의 예측에 따르면 S&P 500은 최고점에서 86%, NASDAQ은 92% 하락할 것으로 전망했습니다.

올해 초에 언급한 반토막보다 훨씬 극단적인 수치입니다.

그러나 1월에 언급한 “2024년 말”과 같은, 하락하는 시기에 대한 직접적인 언급은 없었습니다. 다만 “시장의 바닥이 2025년 초에서 중순 사이에 나타날 가능성이 있다” 언급한 점으로 미루어 보았을 때, 하락이 진행되는 시기는 2025년 중순 이전으로 보고 있다고 해석할 수 있습니다.

Harry Dent의 예상이 적중한다고 치고 종합해보자면, 앞으로의 시장 흐름은 다음과 같습니다:

표1 - Harry Dent가 언급한 시나리오, Trading View

2025년, 버블 터지나

1차 하락은 이미 겪은 2022년의 하락,

2024년 말로 예고한 반토막(Kitco 인터뷰 당시 지수 기준)이 2차 하락이라고 직접 언급했으며,

그렇다면 2025년 초~중순 바닥까지의 하락이 3차 하락이 될 것입니다.

그리고 14년 동안 거품이 지속되어왔다는 발언을 참고, 14년 전 가격이 Harry Dent가 생각하는 적정가라 가정해보면,

바닥까지의 하락 기간이 역대 최고로 짧으면서도, 폭락 이후 반등조차 없는 모습이 그려집니다.

주식시장의 가파른 상승세 이면에, Harry Dent가 우려하던 미국 민간 부채의 심각성이 여기저기서 조명되고는 있습니다.

민간 부채란 정부를 제외한 민간 부문의 부채를 뜻합니다. 즉 가계 부채와 기업 부채를 아우르는 말이라고 생각하시면 됩니다.

2024년 4월 Reuters는 위험한 형태의 후순위 채권 수요가 촉진된다고 전했고,

2024년 5월 Market Watch는 “주택 담보, 학자금 대출 등 가계 부채의 모든 항목이 증가해 사상 최고치인 $17.3조에 도달했다”며, 신용카드 부채가 2022년 11월 ~ 2023년 11월 사이 16.6%로 가장 크게 증가했다고 전했습니다.

민간 부채가 증가하면 대출을 상환하기 위해 많은 자금이 필요해지고 소비 및 투자가 감소해 경제 성장이 둔화될 수 있다는 것은 사실입니다.

2016년 Democracy에 게재된 글의 내용을 보시면 2008년 이후 IMF의 경제 성장률이 반등할 것이라는 예측이 지속적으로 틀리고 있다며, 틀리는 주요 원인 중 하나가 민간 부채의 증가 때문이라고 설명합니다.

“미국의 부채 증가가 가장 완만한 시기(1958~1968)였을 때 총 부채가 GDP 대비 130%에서 126%로 감소되었음에도 불구하고 부채의 절대적인 양은 GDP에 비해 빠르게 증가했다”며, 부채 경감은 쉽지 않기 때문에 부채 구조의 개선이 중요하다고 언급하는 모습입니다.

Harry Dent가 예시로 드는 상황, 현재와는 달라

“'everything' bubble has still yet to burst, and it may be a bigger crash than the Great Recession.”

“‘모든 것에 관련된’ 버블이 아직 터지지 않았고, 이는 대공황보다 큰 붕괴가 될 수 있습니다.”

Fox Business와의 인터뷰 中

“So you'd have to expect a bigger crash than we got in 2008”

“우리는 2008년에 경험한 폭락보다 더 큰 것을 예상해야 합니다.”

Kitco와의 인터뷰 中

그러나 Harry Dent가 우려하는 것은 경제 침체가 아닌 경제 위기입니다.

민간 부채 증가가 경제 위기까지 이어지기 위해서는 부채의 구조적인 측면이 수반되어야합니다.

2008년 금융 위기는 주로 서브프라임 모기지 대출과 관련된 MBS, CDO 등의 복잡한 금융 상품의 붕괴로 인해 발생했습니다. 민간 부채는 증가했지만, 주된 원인은 주택 시장의 붐과 결합된 금융 상품의 불투명성과 과도한 레버리지 사용이었습니다.

Reuters에서 언급되는 후순위 채권 - 2008년 이후 미국은 Dodd-Frank Act와 같은 법안으로 채권의 투명성을 강화하고 리스크 관리 기준을 높였습니다. 이 뿐만 아니라 우리는 이미 수차례 위기를 경험했습니다. 금융 시스템이 이전보다 튼튼하며, 중앙은행이 같은 실수를 반복하는 바보는 아니라는 뜻입니다.

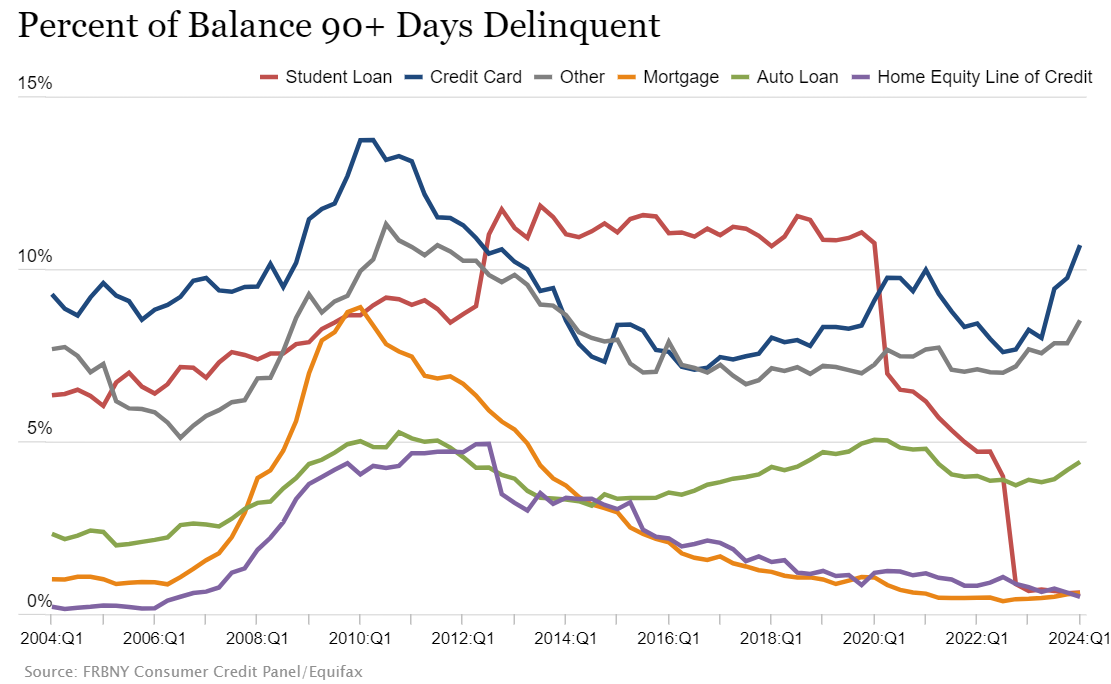

표2 - 90일 이상 연체된 잔액의 비율, newyorkfed

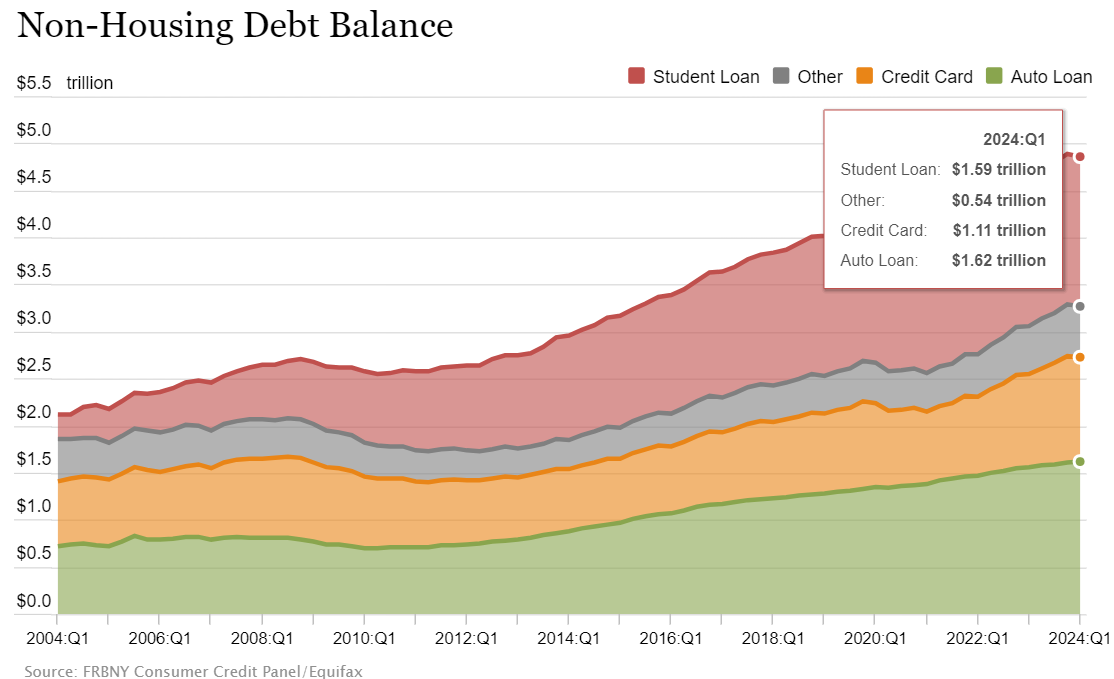

Market Watch에서 언급되는 가계 부채 - 사상 최고치를 도달한 것은 맞으나, 가계 부채의 핵심은 주택과 관련된 부채입니다. 2024년 1분기 기준으로 Non-housing Debt는 $4.87조(28%), Housing Debt는 $12.82조(72%)입니다.

2008년 당시 주택 관련 부채의 연체 잔액(Mortgage, 주황색)의 비율이 크게 상승한 모습과 현재의 모습은 사뭇 차이를 보입니다.

표3 - Non-housing Debt Balance, newyorkfed

가계 부채의 28%를 차지하는 Non-housing Debt에서도 신용카드 부채(Credit Card)는 학자금 대출(Student Loan)과 자동차 대출(Auto Loan)보다 비율이 낮음을 알 수 있습니다. (표3) 가장 비율이 큰 학자금 대출의 연체 잔액 비율은 크게 감소된 모습, 두 번째로 비율이 큰 자동차 대출의 연체 잔액 비율은 평균 수준입니다. (표2)

Harry Dent가 언급하는 부채에 관련된 문제는 당장 경제 위기로 이어지기에는 근거가 부족한 모양입니다. 그리고 이 문제는 항상 존재해왔으며, 앞으로 10년이 지나도 존재할 것입니다. 우리는 자본주의 시스템 속에서 살아가고 있으며, 이는 필연적으로 신용에 기반 된 시스템이기 때문입니다.

그렇다고 존재하지 않는 문제는 아니기에 무시할 수 만도 없는 노릇입니다. 항상 신경을 곤두세우고 시장을 지켜보자는 마음가짐에 대한 중요성은 부정할 수 없습니다.

어웨어는 당연해 보이는 것도 항상 의심해보자는 신념으로 시장을 바라보기에 Harry Dent의 주장을 보고 코웃음치지는 않았습니다. 그저 매일 했던 대로 지켜보고 대응할 뿐입니다.

PRO 플랜을 선택하고 어웨어가 추천하는 최고의 종목을 살펴보세요