지난 3월, 삼성자산운용에서 아시아 최초로 '버퍼형 ETF'를 출시했다고 한다. S&P 500 지수를 추종하되, 하락장에서 10% 정도의 완충 효과를 추구한다고 한다. S&P 500 지수가 고점대비 20% 가량 하락했을때, 해당 ETF는 10% 정도만 하락할것을 목표하는 것이다.

‘버퍼형 ETF’는 옵션 전략의 구조화

해당 ETF는 처음 들으면 새로운 금융상품처럼 보이지만, 사실상 옵션 조합을 패키징한 상품이다. 전략의 핵심은 다음과 같다.

- 풋옵션 매수(long put) – 하락 방어용

- 콜옵션 매도(short call) – 상승 제한용

그리고 통상적으로 풋옵션 매도(short put)까지 함께 들어간다. 이게 하락폭을 제한하되 상방도 제한하는 “Collar Options” 구조이다. 예로 대략적인 구성은 아래처럼 설계할 수 있다:

| 전략 구성 | 포지션 | 기능 |

|---|---|---|

| ATM 풋 매수 (예: 100) | Long | 시장 하락 시 손실 보전 |

| OTM 풋 매도 (예: 90) | Short | -10%까지만 방어 (버퍼 설정) |

| OTM 콜 매도 (예: 115) | Short | 수익 상한 설정 (캡 설정) |

- 버퍼: -10%까지 하락 보호, 그 아래부터는 손실 발생

- 캡: +15% 이상 수익 제한

- 만기: 대부분 1년 고정

- ATM (At the Money)은 시장가와 행사가가 동일한 상태를 의미한다. ATM 풋 옵션을 매수할 경우 시장 가격이 지금보다 떨어지면 현재 가격으로 팔 수 있는 권리를 획득함을 뜻한다. 즉, ATM 풋 매수만 할 경우 시장 하락 시 손실이 무제한적으로 보전된다.

- OTM (Out of the Money)는 행사가와 시장가가 다른것을 의미한다. 위 구성처럼 OTM 풋 옵션 매도를 할 경우 옵션 매수자에게 시장 가격이 90 혹은 그 이하로 떨어졌을때 해당 가격으로 되 사주는걸 의미한다.

- OTM 콜 옵션 (115) 매도는 시장 가격이 115 혹은 그 이상이 되었을 때 매수자에게 해당 가격으로 팔아야 한다는 걸 의미한다.

1번과 2번을 조합하면, 10% 하락까지 방어할 수 있는 옵션 전략을 만들 수 있다. 그런데 1번만 실행하면 손실이 무제한적으로 보전되는데, 2번은 굳이 왜 하는걸까? 1번에 대한 옵션 프리미엄을 지불해야하기 때문이다.

시장 상황과 만기에 따라 다르지만, ATM 풋 옵션 프리미엄은 대체로 매우 비싸다. 해당 옵션을 매도하는 사람 입장에서는 현재 가격에서 조금만 떨어져도 매수자에게 손실을 보전해줘야 할 의무가 생기기 때문이다.

OTM 풋옵션 (90)을 매도해도 매수자가 지불하는 옵션 프리미엄으로 ATM 풋옵션 프리미엄을 지불하기에는 충분하지 않을것이다. 단순히 산술적으로 생각했을때, 현재 가격에서 하방에 대한 보험과, (현재 가격 * 0.90)에서 하락을 보호해주는 보험의 보험료는 같을 수 없다. 당연히 전자의 옵션 프리미엄(보험료)이 더 비쌀것이다.

여기서 남은 옵션 프리미엄 차이를 메꾸기 위해 3번이 등장한다. OTM 콜 옵션 (90) 매수자에게 시장이 현재 시점으로부터 15% 이상 상승할 때의 수익을 넘겨주는 것이다. 매수자 입장에선 ATM 콜 옵션을 매수하는것보다 훨씬 저렴한 비용(옵션 프리미엄)으로 시장 폭등에 대한 노출을 가져갈 수 있다.

설계대로 움직이지 않는 이유

예시처럼 '버퍼형 ETF'가 1, 2, 3번을 통합한 옵션 매수/매도 전략을 통해 하방에 대한 10% 완충 효과를 실제로 제공한다면 투자자의 목표에 따라 일부에게는 분명히 매력적인 금융 상품이 될 수 있다. 이는 당연히 이상적인 상황에서의 가정이고, 만약 세상이 정말 내 설계와 계획대로 움직인다면 우리나라에 점쟁이가 아직도 그렇게 많지는 않을것이라 생각한다.

6월 1일자 월 스트리트 저널의 "시장 변동성을 피할 수 있다던 펀드들, 정말 약속을 지키고 있을까?" 기사에 의하면 미국에선 위에 언급한 삼성자산운용의 '버퍼형 ETF'와 비슷한 전략을 이용한 펀드들(ETF 포함)이 2024년부터 인기를 끌며 총 560억 달러 규모의 투자금을 유치하는데 성공했다고 한다. 삼성자산운용 또한 이런 데이터를 보고 한국에서도 투자자 수요가 있을것이라 생각하고 상품을 개발했을 것이다. 이들 펀드는:

"AQR 캐피털 매니지먼트는 최소 5년 이상의 기록이 있는 일부 주식 헤지 펀드들을 분석했는데, 그 결과 대부분의 펀드가 주식과 현금으로 구성된 단순한 포트폴리오보다 수익이 더 높지도, 손실 폭이 더 작지도 않았다는 사실이 드러났다."

대부분 미미한 성과를 보였다는게 기사의 결론이다. 주된 원인으로는 "옵션 프리미엄에 지출되는 과도한 비용과 이에 비례하지 않는 정도의 보호력"이 지목된다. 필자가 생각하기에 이는 옵션 전략을 이용해서 필연적으로 따라오는 약점이다.

델타 헤지

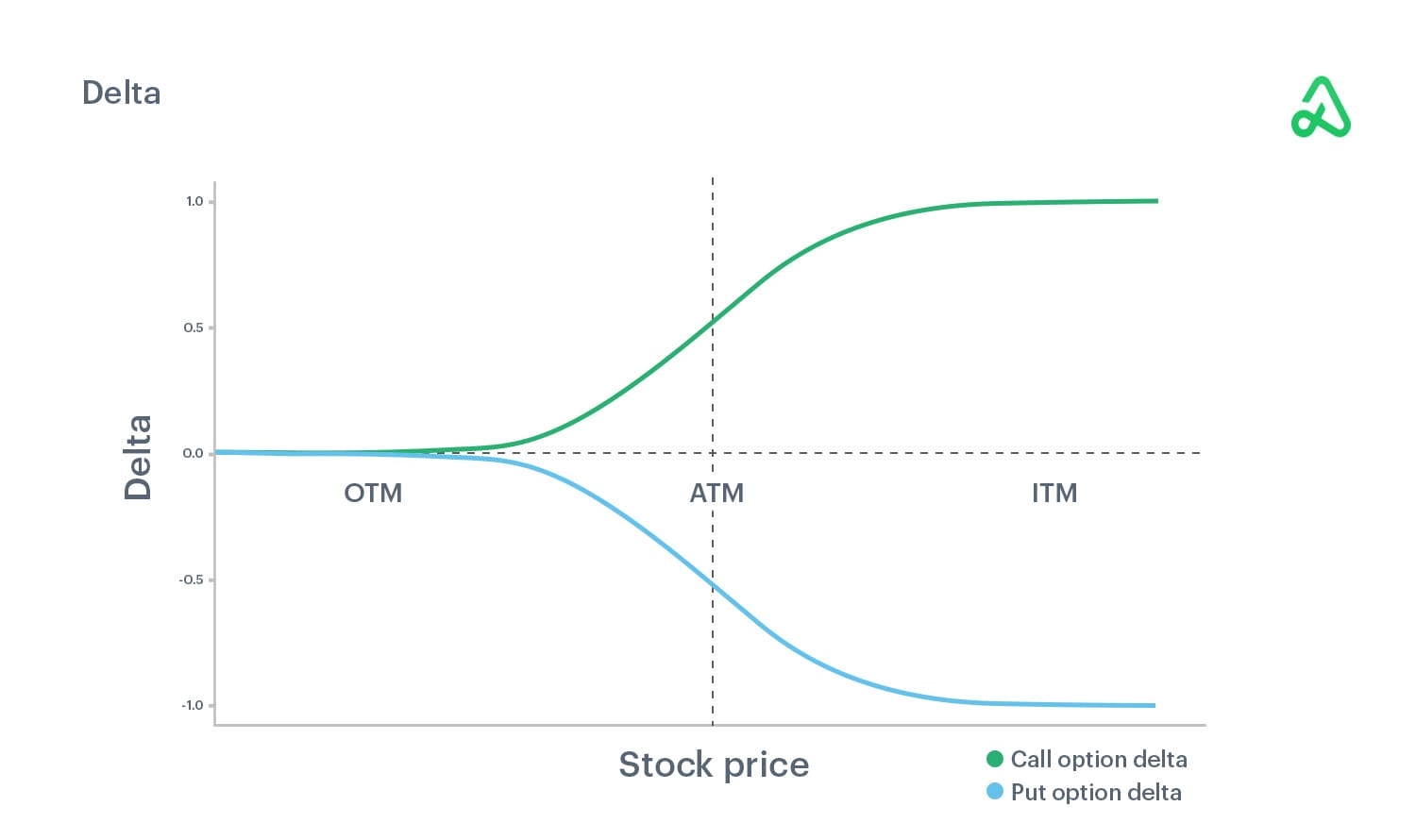

CME Group의 정의를 빌리자면, 옵션에서 델타(Delta)란 기초가 되는 선물 가격의 변동으로 인해 옵션 가격 또는 프리미엄에 생기는 변화량을 지칭한다. 즉, 델타는 기초 자산의 움직임을 일정 부분 보여주며, 퍼센트로 측정하는 개념이다.

위 이미지는 '옵션 델타'를 설명해주는 그래프다. 초록색 선(콜 옵션 델타)과 하늘색 선(풋 옵션 델타) 기초자산의 가격과 옵션의 상태(OTM, ATM, ITM)에 따라 달라지는 델타 값을 시각화한다. 콜 옵션은 0~1, 풋 옵션은 -1 ~ 0 사이의 델타를 지닌다.

옵션을 매도하는 대부분의 주체(주로 기관)들은 '델타 헤지' (Delta Hedge)혹은 '델타 중립' (Delta Neutral)전략을 목표로 한다. 방향에 관계없이 포트폴리오 델타가 0이 되게하는 동적(active/dynamic) 투자전략이다.

예를 들어, 델타가 -0.5인 풋 옵션(ATM)을 4개 매도했다면, 포트폴리오 전체의 델타 포지션은 +2 (-0.5 * -4)가 된다. 델타 중립(0) 포지션을 구축하려면 기초자산이 되는 주식을 2주 공매도(-2 델타) 해야 한다.

'버퍼형 ETF'에 끼치는 영향

이론적으로는 ‘버퍼형 ETF’가 구조화한 옵션 전략이 설계대로 작동해야 하지만, 현실 시장에서는 예상치 못한 변수들이 작용한다. 특히 마켓 메이커들의 델타 헤지 전략은 이러한 이상적인 구조를 왜곡시킬 수 있는 중요한 요인이다.

예를 들어, 시장이 -8%까지 하락했다가 순식간에 +5% 반등한 상황을 가정해보자. 버퍼형 ETF는 옵션 포지션상 -10%까지는 손실이 제한되어야 하지만, 실제로는 매도한 풋 옵션(2번) 프리미엄이 과도하게 부풀려져 있어 해당 보호 효과가 기대만큼 작동하지 않는다. 반등 국면에서도 마찬가지다. 콜 옵션 매도 포지션(3번)에 숏커버링을 위한 매수세가 유입되면, 콜 프리미엄이 예상보다 더 급격히 상승하며 수익 상한이 조기 도달하거나 의도치 않게 ETF의 성과를 설계치보다 낮게 제한할 수 있다.

즉, 이론상 -10% 하락 방어와 +15% 수익 제한이라는 정적인 구조는, 실제 시장에서 마켓 메이커들의 동적인 델타 헤지와 옵션 프리미엄 왜곡에 의해 예상보다 일찍 무너질 수 있다. 그리고 이 왜곡은 단순히 운이 나빴다거나 타이밍이 어긋난 문제가 아니라, 이 전략이 갖는 구조적 한계에 가깝다.

이런 이유로, 투자자는 ‘버퍼형 ETF’라는 상품명에 안심하기보다, 이 상품이 작동하는 구조와 그 구조가 시장 현실에서 어떻게 어긋날 수 있는지를 미리 이해할 필요가 있다. ETF가 옵션을 보유하고 있다고 해서 반드시 옵션이 의도대로 작동하는 것은 아니다. 시장이 정적이지 않기 때문이다. 오히려 그 옵션들이 갖는 불확실성은 ‘하방 방어’라는 마케팅 문구보다 훨씬 더 복잡하고 예민하게 작동할 수 있다. ‘보험’을 샀다고 무조건 안심할 수 없는 이유다.

토론